知らないと損! 「空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)」とは

空き家の3,000万円の特別控除を使えば、税金を大幅に減らせる可能性があります。ここでは、空き家を譲渡する際に、所得税、個人住民税が軽減できる「空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)」についてご紹介します。

空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)とは

被相続人が居住していた家屋及びその敷地等の相続人が、その家屋及び敷地等を譲渡する際に、一定の要件を満たせば、その譲渡所得から3,000万円までが控除されるという特例です。

<主な適用要件>

1.相続開始の直前(老人ホーム等に入所の場合は入所の直前)まで被相続人の居住の用に供されていて、かつ被相続人以外の居住者がいなかったこと。

2.相続開始から譲渡の時までに事業の用、貸付けの用、又は居住の用等に供されていないこと。

3.昭和56年(1981年)5月31日以前に建築された家屋であること。

4.耐震基準を満たした家屋又は取壊した後の土地を譲渡していること。

5.相続開始の日から3年を経過する日の属する年の12月31日までに譲渡したこと。

6.譲渡価格が1億円以下であること。

7.家屋が区分所有建物として登記されていないこと。

令和5年度税制改正要望結果による特例拡充と延長

– 令和6年1月1日以降の譲渡から適用! –

令和5年度税制改正要望の結果、令和5年(2023年)12月31日までとされていた特例措置の適用期間が令和9年(2027年)12月31日までに延長されることとなり、特例の対象となる譲渡についても、これまでは当該家屋(耐震性のない場合は耐震改修工事をしたものに限り、その敷地を含む。)又は取壊し後の土地を譲渡した場合が対象でしたが、売買契約に基づき、譲渡後、譲渡の日の属する年の翌年2月15日までに当該建物の耐震改修工事又は取壊しを行った場合であっても、適用対象に加わることとなりました。また、相続人の数により特別控除額の上限も変わります。

※制度の詳細や特例拡充等について、詳しくはこちらをご覧ください。⇓

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000030.html

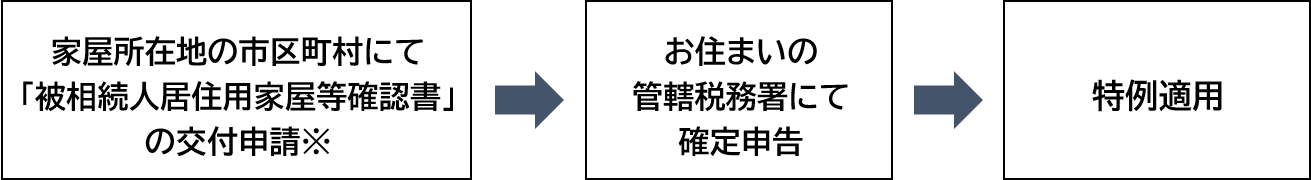

特例を受けるための手続

※京都市における確認書の発行については、こちらのホームページをご覧ください。⇓

https://www.city.kyoto.lg.jp/tokei/page/0000202925.html

| 登録者 | 京安心すまいセンター |

|---|---|

| 最終更新日 | 2023-11-24 13:56:31 |